Procedura PEF FIN2000

Step 3

1.2 - Le classificazioni del credito

Il risultato finale è rappresentato dalla assegnazione di una fascia di merito creditizio del richiedente in seguito ad una valutazione finale. Nel modello sono previste tre classi di rating che consentono di identificare le 3 situazioni specifiche che trovano concretamente riscontro in un classico ,

“sistema semaforo” che pur nella semplicità e immediatezza del segnale associa a un colore una ben precisa griglia decisionale secondo le indicazioni esposte:

1. cliente in

I fascia di rating, (verde) che prende l’assenza di anomalie con accettazione della proposta e condivide che la richiesta rientra nei limiti di affidamento dell’istruttore, oppure passaggio all’organo deliberante superiore;

2. cliente in

II fascia di rating, (Giallo) quando si tratta di posizioni giudicate a rischio medio che necessitano o meno di effettuare approfondimenti informativi che giustifichino la presenza delle anomalie riscontrate e consentano quindi alla pratica di proseguire l’iter deliberativo;

3. cliente in

III fascia di rating, (Rosso) quando il profilo di rischio del cliente è giudicato inaccettabile e pertanto viene inibita l’autorizzazione o la delibera della proposta anche nel caso in cui l’importo degli affidamenti richiesti rientri nelle autonomie del proponente. In tali circostanze è prevista la possibilità di innalzare il livello di delibera della pratica integrando la stessa con le opportune note giustificative e documentate.

Step 4

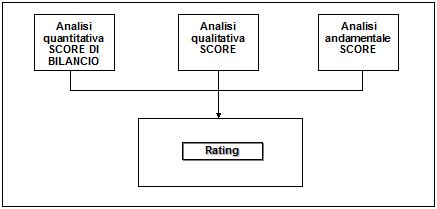

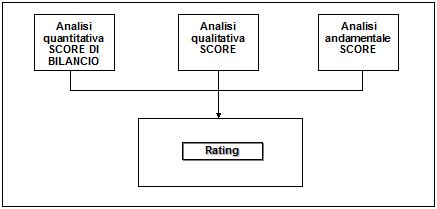

2 - Dallo scoring al rating

Il sistema di rating (di Fin confidi 2000) è alimentato da tre score rispettivamente quantitativo ( di bilancio), qualitativo e andamentale, come schematizzato in tavola 1.

Tavola 1

Step 5

2.1 - Analisi quantitativa

Questa tipologia di valutazione parte dall’analisi di bilancio transita nello Score che ne consegue contribuisce a determinare il giudizio finale secondo una combinazione di parametri medi. L’output è rappresentato dalla P.D. ovvero la probabilità di defaut.

Lipravus sas

Via Bartoloni 90/A

Lipravus sas

Via Bartoloni 90/A